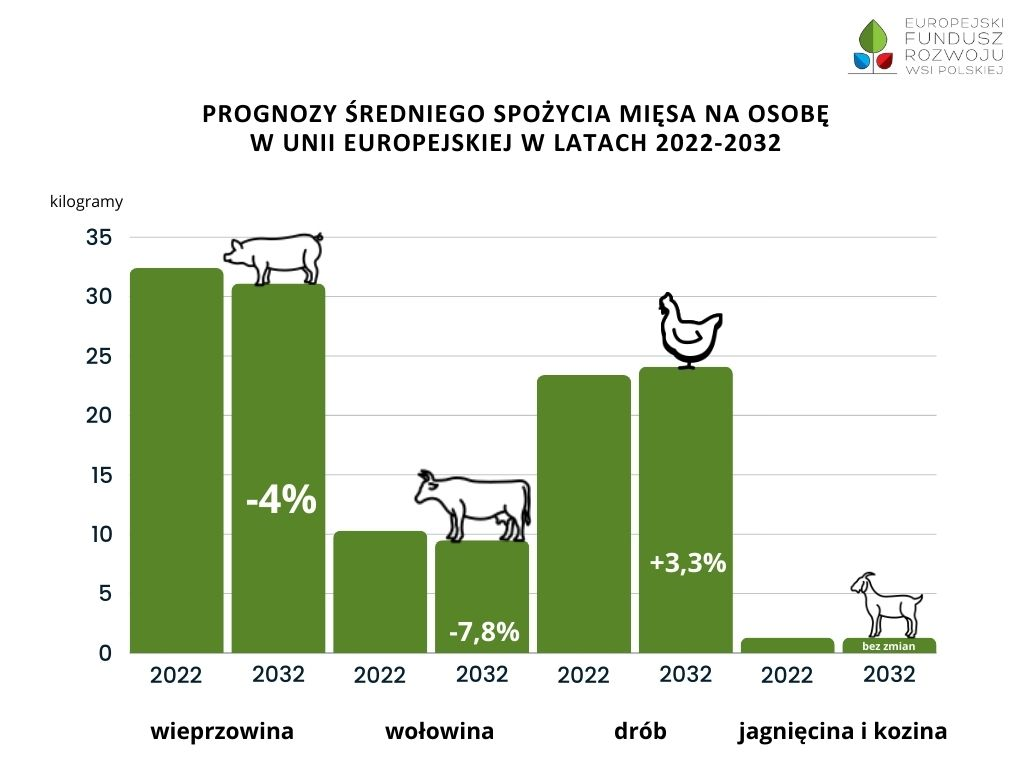

Prognozy Komisji Europejskiej wskazują, że w najbliższych latach większość producentów mięsa czerwonego zanotuje spadki produkcji. Szacuje się, że statystyczny Europejczyk do 2032 r. rocznie zje średnio 1,3 kg mniej wieprzowiny oraz 0,8 kg mniej wołowiny i cielęciny. Prognozowany jest natomiast wzrost spożycia drobiu – o 0,7 kg.

Sytuacja na rynku producentów mięsa w Unii Europejskiej podlega dynamicznym zmianom. Coraz większy wpływ na produkcję mięsa mają czynniki związane ze zrównoważonym rozwojem rolnictwa, globalnymi trendami żywieniowymi oraz rozwojem produkcji produktów tzw. mięsopodobnych. Komisja Europejska szacuje, że spożycie mięsa na osobę w UE spadnie na przestrzeni dekady, tj. w latach 2022–2032 o 1,5 kg (z 67,5 kg do 66 kg). Oznacza to spadek spożycia o 672 600 000 kg mięsa rocznie.[1] Europejski Fundusz Rozwoju Wsi Polskiej przeanalizował unijne prognozy i perspektywy dla producentów mięsa.

Chude lata dla hodowców trzody

Niekorzystne perspektywy rysują się przed producentami trzody chlewnej. Według prognoz Komisji Europejskiej wśród producentów mięsa to właśnie hodowcy trzody mogą najbardziej odczuć skutki spodziewanego spadku konsumpcji mięsa w Unii Europejskiej. Prognozy wskazują, że spożycie wieprzowiny w UE będzie maleć średnio o 0,4% rocznie, spadając z 32,4 kg na osobę w 2022 roku do 31,1 kg w 2032 roku (-4% na przestrzeni 10 lat).[2]

Niekorzystne prognozy dla rynku produkcji wieprzowiny w Unii Europejskiej są odczuwalne już dziś. W pierwszej połowie 2023 roku produkcja wieprzowiny w UE spadła aż o 8,6%. Największe redukcje odnotowano w Niemczech (-210 000 ton, spadek o 9,4%), Danii (-180 000 ton, spadek o 21,5%) oraz Hiszpanii (-150 000 ton, spadek o 5,8%). Skutkiem tego były rekordowo wysokie ceny wieprzowiny w tych krajach. Jednak od lipca bieżącego roku ceny producentów zaczęły przechodzić w trend spadkowy. To zjawisko jest rezultatem obniżenia się cen pasz oraz utrzymania pozytywnych marż. Ogółem spodziewany jest spadek produkcji o 6,6% w 2023 roku.[3] Warto wspomnieć, że producenci mierzą się nadal z falą ASF-u (Afrykańskiego Pomoru Świń) i na razie nic nie zapowiada tego, żeby udało się pokonać wirusa. Unijni eksperci wprost stwierdzają, że kiedy w danym kraju pojawia się afrykański pomór świń, wpływ na gospodarkę jest natychmiastowy i dramatyczny[4].

Wysoka cena wieprzowiny na rynku wewnętrznym UE oznacza mniejszą konkurencyjność na rynku globalnym. W pierwszej połowie 2023 roku eksport z UE spadł o 20%, a w całym 2023 roku może odnotować spadek na poziomie 16%. Jeśli ceny nadal będą maleć, istnieje szansa odzyskania udziałów na niektórych rynkach, co mogłoby skutkować wzrostem eksportu o 5% w 2024 roku.[5] Prognozy United States Department of Agriculture (USDA) podają, że w nadchodzącym roku Unia Europejska będzie największym eksporterem wieprzowiny na świecie (30,9%). Tuż za UE znajdą się Stany Zjednoczone (30,4%) i Brazylia (14,8%).[6]

Prognozy USDA przewidują, że w 2024 roku Chiny dalej niezmiennie będą dzierżyć tytuł największego producenta wieprzowiny. Pomimo spadku produkcji o 1%, szacuje się, że „Państwo Środka” będzie odpowiedzialne za 48,4% ogólnej produkcji wieprzowiny na świecie. Na drugim miejscu znajdą się kraje Unii Europejskie z udziałem na poziomie 18,3%, na trzecim miejscu Stany Zjednoczone (11%).[7]

– Warto zauważyć, że przewidywany spadek produkcji w Unii wynika głównie z problemów związanych z krajowym popytem i brakiem nowych rynków eksportowych, co skłania producentów do restrukturyzacji sektora. Dodatkowo, regulacje dotyczące produkcji oraz zmagania z Afrykańskim Pomorem Świń stanowią dla producentów duże wyzwanie – tłumaczy ostatnie zjawiska rynkowe Krzysztof Podhajski, Prezes Zarządu Fundacji Europejski Fundusz Rozwoju Wsi Polskiej, głównego organizatora Europejskiego Forum Rolniczego.

Negatywne nastroje producentów wołowiny i cielęciny – może zniknąć co 10 krowa

Kolejną grupą hodowców, którzy mogą odczuć negatywne zmiany w spożyciu mięsa, są producenci wołowiny i cielęciny.

Szacuje się, że w przeciągu najbliższej dekady produkcja wołowiny w Unii Europejskiej skurczy się o 9% (6 mln ton). Komisja Europejska prognozuje także spadek stada krów o 2,8 mln (-9,1%). Z terenów UE może więc zniknąć co 10 krowa! Nie napawają optymizmem też prognozy spożycia wieprzowiny, które do 2032 roku ma spaść z 10,3 kg na osobę do 9,5 kg (-7,8%).[8] W nadchodzącym roku przewiduje się spadek produkcji na poziomie 1%. [9]

W pierwszym półroczu 2023 r. produkcja wołowiny w UE zmniejszyła się o 4,5%. Wpływ na to miała między innymi susza wpływająca na warunki pastwiskowe oraz wysokie ceny pasz. Prognozy przewidują, że rok zakończymy ze spadkiem produkcji na poziomie 3,1%. Prognozy na przyszły rok natomiast wskazują na spadek produkcji o 1%, jeżeli tylko ceny paszy spadną, co z kolei przełoży się na zwiększenie opłacalności produkcji.[10]

– Na przestrzeni drugiej połowy 2023 roku obserwujemy poprawę sytuacji w produkcji wołowiny, która miała trudny początek roku. Spodziewany jest powrót do względnej normalności dzięki niższym cenom pasz i zwiększonym masom tusz zwierząt. W związku z ograniczoną podażą wołowiny w UE istnieje jednak ryzyko utrzymania wysokich cen, co potencjalnie może negatywnie wpłynąć na konsumpcję i konkurencyjność eksportu. W porównaniu do innych rodzajów mięs, wołowina jest droższa, dlatego konsumenci prawdopodobnie będą szukać tańszych źródeł białka zwierzęcego w kontekście wysokich cen żywności, jak chociażby drobiu – wyjaśnia Krzysztof Podhajski.

Producenci drobiu na wznoszącej

Po ubiegłorocznym spadku produkcji drobiu w związku z wysokimi kosztami produkcji i wystąpieniem ptasiej grypy, Komisja Europejska prognozuje, że sektor ten zacznie się stopniowo odbudowywać, osiągając wzrost o 0,2% rocznie. Niemniej jednak tempo wzrostu będzie niższe niż średnia z ostatniej dekady (2%), co wynika głównie z wprowadzonych ograniczeń środowiskowych oraz zmian w konsumpcji. Optymistyczne dla producentów drobiu są prognozy, które przewidują wzrost spożycia na osobę z 23,4 kg do 24,1 kg do 2032 r. (+3% w ciągu najbliższej dekady).[11]

W 2023 roku, pomimo wyzwań związanych z ptasią grypą, producenci drobiu w UE odnotowali wzrost produkcji o 3,1%, głównie dzięki wzrostom we Włoszech (+15% czyli 87 000 ton) i Hiszpanii (+5,5% czyli 45 000 ton). Komisja Europejska szacuje, że w całym 2023 roku produkcja wzrośnie o 3,3%. Jeżeli chodzi o całkowitą produkcję drobiu, to w związku z konkurencją cenową ze strony producentów innych rodzajów mięs oraz obecnością ptasiej grypy, w przyszłym roku szacuje się wzrost produkcji drobiu w UE jednie o 1,2%.[12]

Pomimo mniejszej konkurencyjności cenowej w UE oraz wystąpienia ptasiej grypy, która prowadziła do wprowadzania zakazów na poziomie krajowym, a także wojny w Ukrainie, eksport UE zmalał tylko o umiarkowane 2,5% w okresie styczeń-czerwiec 2023 r. Jeśli ceny w UE odzyskają pewną konkurencyjność, należy spodziewać się odwrócenia trendu w 2024 roku.[13]

– Ceny producentów drobiu utrzymują się na rekordowo wysokich poziomach, co może budzić niepokój w kontekście dostępności cenowej dla konsumentów. Niemniej jednak warto podkreślić, że drobiowe białko nadal pozostaje jednym z najbardziej dostępnych cenowo źródeł dla konsumentów. Trzeba zauważyć, że rosnące spożycie drobiu wynika z pozytywnego wizerunku tego mięsa w porównaniu do innych, zwłaszcza wieprzowiny. Zdrowy obraz drobiu, łatwość przygotowania, brak ograniczeń religijnych dotyczących spożycia oraz mimo wszystko stosunkowo niska cena sprawiają, że pozostaje ono jednym z najbardziej preferowanych źródeł białka. Przyszłość unijnej produkcji drobiu wydaje się obiecująca, ale nie bez wyzwań. Przemysł musi elastycznie reagować na zmienne warunki rynkowe, zachowując równowagę między utrzymaniem konkurencyjności a zapewnieniem zrównoważonego rozwoju – tłumaczy ekspert.

Jagnięcina i kozina – stabilne spożycie bez perspektyw na wzrost

Komisja Europejska szacuje wzrost produkcji jagnięciny i koziny o 0,2% rocznie do 2032 roku (do 640 000 ton). Spożycie jagnięciny na osobę w UE pozostanie do 2032 roku na stabilnym poziomie około 1,3 kg rocznie.[14] Jednocześnie zapowiadany jest spadek produkcji o 1,8% do końca bieżącego roku i o 1% w 2024 r. Będzie to rekompensował unijny import, który w przyszłym roku wzrośnie o 4,5% .[15]

Największy wzrost importu mięsa jagnięcego i koziego odnotowano w pierwszym kwartale 2023 r. względem analogicznego okresu w 2022 r. z Wielkiej Brytanii (+20%) i Nowej Zelandii (+18%). Spadki importu odnotowano zaś w Australii (-20%), Północnej Macedonii (-24%) oraz Argentynie (-15%).[16]

Prognozuje się, że do 2032 roku eksport żywych owiec i kóz z UE spadnie do 45 000 ton (-17,5% w porównaniu do 2022 roku). Związane jest to z obawą o dobrostan zwierząt transportowanych na długie dystanse. Natomiast eksport mięsa ma wzrosnąć i osiągnąć w 2032 roku poziom 60 000 ton.[17]

– Dynamiczne zmiany w sektorze wymagają elastycznego podejścia producentów do adaptacji do nowych warunków rynkowych oraz utrzymania równowagi między samowystarczalnością a zależnością od importu. Jednocześnie istotne jest zagwarantowanie standardów etycznych i zdrowotnych w całym łańcuchu dostaw, na co coraz częściej zwracają uwagę klienci – zauważa Krzysztof Podhajski.

Zmiany na krajowym, europejskim i globalnym rynku mięsa przebiegają bardzo dynamicznie, na co wpływają nie tylko uwarunkowania gospodarcze, ale również społeczne oraz polityczne. Z pewnością jesteśmy świadkami rozłożonej w czasie, prawdziwej rolniczej rewolucji, a o tym, który sektor rynku wyjdzie z niej zwycięsko, przekonamy się za kilka lat.

[1] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 36

[2] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 38

[3] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 26

[4] Parlament Europejski, African swine fever A major threat to the pig industry, 2023, 6.10.2023, str. 5

[5] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 26

[6] Dane United States Department of Agriculture Foreign Agricultural Service, 2023

[7] Dane United States Department of Agriculture Foreign Agricultural Service, 2023

[8] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 37

[9] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 25

[10] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 25

[11] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 39

[12] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 27

[13] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 27

[14] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 41

[15] Komisja Europejska, Short-term outlook for UE agricultural markets in 2023 and 2024, jesień 2023, str. 28

[16] Dane Komisji Europejskiej, 11.2023

[17] Komisja Europejska, EU Agricultural outlook for markets, income and environment 2022 – 2032, 12.2022, str. 40

Źródło: Informacja nadesłana do redakcji